:max_bytes(150000):strip_icc()/2008-financial-crisis-3305679-final-JS-03a006d464d7465aaf331145a1252beb.png) Le crash de 2008 : qu’est-il arrivé à tout cet argent ?

Le crash de 2008 : qu’est-il arrivé à tout cet argent ?/GettyImages-668600179-a5321a6fa651488d80c27b0f52bd39b8.jpg) Qu’est-ce que la crise financière de 2008 ?

Qu’est-ce que la crise financière de 2008 ? La crise financière mondiale est partout. La Grande Bretagne nationalise sept banques dans l’urgence, et les banques centrales mondiales s’entendent pour baisser leurs taux.

La crise financière mondiale est partout. La Grande Bretagne nationalise sept banques dans l’urgence, et les banques centrales mondiales s’entendent pour baisser leurs taux. Le début de la crise serait dû à la nationalisation de Freddie Mac et Fannie Mae le 6 septembre 2008. Plusieurs établissements financiers américains entrent en cessation de paiement, et sont soit sauvés in extremis par la Réserve fédérale américaine (Fed) (la compagnie d’assurance AIG par exemple), soit rachetés par des concurrents en meilleure situation, soit mis en liquidation (Lehman Brothers). La crise touche tous les pays du monde, en particulier en Europe où plusieurs institutions financières connaissent de très graves difficultés et sont sauvées par l’intervention des États et des banques centrales. Le Canada et en particulier le Québec s’en sort relèvement bien.

Le début de la crise serait dû à la nationalisation de Freddie Mac et Fannie Mae le 6 septembre 2008. Plusieurs établissements financiers américains entrent en cessation de paiement, et sont soit sauvés in extremis par la Réserve fédérale américaine (Fed) (la compagnie d’assurance AIG par exemple), soit rachetés par des concurrents en meilleure situation, soit mis en liquidation (Lehman Brothers). La crise touche tous les pays du monde, en particulier en Europe où plusieurs institutions financières connaissent de très graves difficultés et sont sauvées par l’intervention des États et des banques centrales. Le Canada et en particulier le Québec s’en sort relèvement bien.

Les institutions financières canadiennes sont en meilleure posture que leurs homologues américains et européens. Elle n’a pas frappé le Québec de plein fouet, mais certains secteurs de l’économie en ont néanmoins fait les frais. Le resserrement des marchés du crédit qui a découlé de la crise hypothécaire américaine a ainsi porté un coup dur aux entreprises les plus vulnérables et les plus endettées. Certaines ont carrément dû se placer sous la protection de la Loi sur les arrangements avec les créanciers. L’imprimeur Quebecor World, fleuron de l’économie québécoise, a ainsi passé l’année à se restructurer afin de faire face au ralentissement américain et au déclin du secteur de l’impression commerciale. Le crash de 2008 : qu’est-il arrivé à tout cet argent ?

Le crash de 2008 : qu’est-il arrivé à tout cet argent ?

Un regard sur ce qui a causé la pire crise économique depuis la Grande Dépression.

Les signes avant-coureurs d’une crise financière épique n’ont cessé de clignoter tout au long de 2008, pour ceux qui y prêtaient une attention particulière. Un indice ? Selon la base de données du journal ProQuest, l’expression « depuis la Grande Dépression » est apparue dans le New York Times presque deux fois plus souvent au cours des huit premiers mois de cette année – environ deux douzaines de fois – qu’au cours d’une année ordinaire entière. Au fur et à mesure que l’été s’étendait jusqu’en septembre, ces références nerveuses ont commencé à s’accumuler sensiblement, tachetant les colonnes du grand format comme un premier avertissement saupoudré de cendres avant l’arrivée ruineuse d’un incendie de forêt. À la mi-septembre, une catastrophe a éclaté, dramatiquement et à la vue du grand public. Les nouvelles financières sont devenues la première page des nouvelles de l’heure, alors que des centaines d’employés de Lehman Brothers à l’air étourdi se déversaient sur les trottoirs de la Septième Avenue à Manhattan, agrippant le mobilier de bureau tout en s’efforçant d’expliquer aux journalistes grouillants la tournure choquante d’événements. Pourquoi leur vénérable banque d’investissement vieille de 158 ans, un rempart de Wall Street, a-t-elle fait faillite ? Et qu’est-ce que cela signifiait pour la majeure partie de la planète ? Les évaluations composées superficiellement qui émanaient des décideurs politiques de Washington n’apportaient aucune clarté. Le secrétaire au Trésor, Hank Paulson, avait, selon des journalistes, « conclu que le système financier pouvait survivre à l’effondrement de Lehman ». Autrement dit, le gouvernement américain a décidé de ne pas manigancer le salut de la firme, comme il l’avait fait pour le concurrent de Lehman Merrill Lynch, le géant de l’assurance American International Group (AIG) ou, au printemps 2008, la banque d’investissement Bear Stearns.

Les évaluations composées superficiellement qui émanaient des décideurs politiques de Washington n’apportaient aucune clarté. Le secrétaire au Trésor, Hank Paulson, avait, selon des journalistes, « conclu que le système financier pouvait survivre à l’effondrement de Lehman ». Autrement dit, le gouvernement américain a décidé de ne pas manigancer le salut de la firme, comme il l’avait fait pour le concurrent de Lehman Merrill Lynch, le géant de l’assurance American International Group (AIG) ou, au printemps 2008, la banque d’investissement Bear Stearns.

Lehman, pensaient-ils, n’était pas trop grand pour faire faillite.  Le président de l’époque, George W. Bush, n’avait aucune explication. Il ne pouvait qu’exhorter le courage. « À court terme, les ajustements sur les marchés financiers peuvent être douloureux, tant pour les personnes préoccupées par leurs investissements que pour les employés des entreprises concernées », a-t-il déclaré, tentant de calmer la panique potentielle sur Main Street. « À long terme, je suis convaincu que nos marchés de capitaux sont flexibles et résilients et qu’ils peuvent faire face à ces ajustements. » En privé, il semblait moins sûr de lui, disant aux conseillers : « Un jour, vous allez devoir me dire comment nous nous sommes retrouvés avec un système comme celui-ci.… Nous ne faisons pas quelque chose de bien si nous sommes coincés avec ces choix misérables. » Et parce que ce système était devenu mondialement interdépendant, la crise financière américaine a précipité un effondrement économique mondial. Alors, qu’est-ce-qu’il s’est passé ?

Le président de l’époque, George W. Bush, n’avait aucune explication. Il ne pouvait qu’exhorter le courage. « À court terme, les ajustements sur les marchés financiers peuvent être douloureux, tant pour les personnes préoccupées par leurs investissements que pour les employés des entreprises concernées », a-t-il déclaré, tentant de calmer la panique potentielle sur Main Street. « À long terme, je suis convaincu que nos marchés de capitaux sont flexibles et résilients et qu’ils peuvent faire face à ces ajustements. » En privé, il semblait moins sûr de lui, disant aux conseillers : « Un jour, vous allez devoir me dire comment nous nous sommes retrouvés avec un système comme celui-ci.… Nous ne faisons pas quelque chose de bien si nous sommes coincés avec ces choix misérables. » Et parce que ce système était devenu mondialement interdépendant, la crise financière américaine a précipité un effondrement économique mondial. Alors, qu’est-ce-qu’il s’est passé ?

Le rêve américain a été vendu à crédit trop facile La crise financière de 2008 trouve son origine dans le marché du logement, pendant des générations la pierre angulaire symbolique de la prospérité américaine. La politique fédérale a manifestement soutenu le rêve américain de l’accession à la propriété depuis au moins les années 1930, lorsque le gouvernement américain a commencé à soutenir le marché hypothécaire. Il est allé plus loin après la Seconde Guerre mondiale, offrant aux anciens combattants des prêts immobiliers bon marché par le biais du GI Bill. Les décideurs politiques ont estimé qu’ils pourraient éviter un retour aux conditions de crise d’avant-guerre tant que les terres non développées autour des villes pourraient se remplir de nouvelles maisons, et les nouvelles maisons avec de nouveaux appareils et les nouvelles allées avec de nouvelles voitures. Tous ces nouveaux achats signifiaient de nouveaux emplois et la sécurité pour les générations à venir.

La crise financière de 2008 trouve son origine dans le marché du logement, pendant des générations la pierre angulaire symbolique de la prospérité américaine. La politique fédérale a manifestement soutenu le rêve américain de l’accession à la propriété depuis au moins les années 1930, lorsque le gouvernement américain a commencé à soutenir le marché hypothécaire. Il est allé plus loin après la Seconde Guerre mondiale, offrant aux anciens combattants des prêts immobiliers bon marché par le biais du GI Bill. Les décideurs politiques ont estimé qu’ils pourraient éviter un retour aux conditions de crise d’avant-guerre tant que les terres non développées autour des villes pourraient se remplir de nouvelles maisons, et les nouvelles maisons avec de nouveaux appareils et les nouvelles allées avec de nouvelles voitures. Tous ces nouveaux achats signifiaient de nouveaux emplois et la sécurité pour les générations à venir. Avance rapide d’un demi-siècle environ, jusqu’au moment où le marché hypothécaire explosait. Selon le rapport final de la Commission nationale sur les causes de la crise financière et économique des États-Unis, entre 2001 et 2007, la dette hypothécaire a augmenté presque autant que dans tout le reste de l’histoire du pays. À peu près au même moment, les prix des maisons ont doublé. Dans tout le pays, des armées de vendeurs d’hypothèques se sont bousculées pour amener les Américains à emprunter plus d’argent pour des maisons – ou même simplement des maisons potentielles. De nombreux vendeurs n’ont pas demandé aux emprunteurs une preuve de revenu, d’emploi ou d’actifs. Puis les vendeurs sont partis, laissant derrière eux un nouveau débiteur détenant de nouvelles clés et peut-être un léger soupçon que l’affaire était trop belle pour être vraie.

Avance rapide d’un demi-siècle environ, jusqu’au moment où le marché hypothécaire explosait. Selon le rapport final de la Commission nationale sur les causes de la crise financière et économique des États-Unis, entre 2001 et 2007, la dette hypothécaire a augmenté presque autant que dans tout le reste de l’histoire du pays. À peu près au même moment, les prix des maisons ont doublé. Dans tout le pays, des armées de vendeurs d’hypothèques se sont bousculées pour amener les Américains à emprunter plus d’argent pour des maisons – ou même simplement des maisons potentielles. De nombreux vendeurs n’ont pas demandé aux emprunteurs une preuve de revenu, d’emploi ou d’actifs. Puis les vendeurs sont partis, laissant derrière eux un nouveau débiteur détenant de nouvelles clés et peut-être un léger soupçon que l’affaire était trop belle pour être vraie. Les hypothèques ont été transformées en investissements toujours plus risqués

Les hypothèques ont été transformées en investissements toujours plus risqués

Les vendeurs pouvaient conclure ces transactions sans enquêter sur l’aptitude d’un emprunteur ou sur la valeur d’une propriété, car les prêteurs qu’ils représentaient n’avaient aucune intention de conserver les prêts. Les prêteurs revendraient ces prêts hypothécaires ; les banquiers les regrouperaient en titres et les revendraient à des investisseurs institutionnels avides de rendements que le marché immobilier américain avait générés de manière si constante depuis les années 1930. Les propriétaires ultimes de prêts hypothécaires se trouvaient souvent à des milliers de kilomètres et ignoraient ce qu’ils avaient acheté. Ils savaient seulement que les agences de notation disaient que c’était aussi sûr que les maisons l’avaient toujours été, du moins depuis la Dépression. Le nouvel intérêt du XXIe siècle pour la transformation des hypothèques en titres est dû à plusieurs facteurs. Après que le système de la Réserve fédérale ait imposé des taux d’intérêt bas pour éviter une récession après les attentats terroristes du 11 septembre 2001, les investissements ordinaires ne rapportaient pas grand-chose. Les épargnants ont donc recherché des rendements supérieurs. Pour répondre à cette demande de rendements plus élevés, le secteur financier américain a développé des titres adossés à des versements hypothécaires. Les agences de notation, comme Moody’s ou Standard and Poor’s, ont donné des notes élevées aux produits hypothécaires traités, les qualifiant de AAA, ou aussi bons que les bons du Trésor américain. Et les financiers les considéraient comme fiables, pointant vers des données et des tendances remontant à des décennies. Les Américains ont presque toujours effectué leurs versements hypothécaires. Le seul problème de se fier à ces données et tendances était que les lois et réglementations américaines avaient récemment changé. L’environnement financier du début du XXIe siècle ressemblait plus aux États-Unis avant qu’après la Dépression : un pays au bord du crash.

Pour répondre à cette demande de rendements plus élevés, le secteur financier américain a développé des titres adossés à des versements hypothécaires. Les agences de notation, comme Moody’s ou Standard and Poor’s, ont donné des notes élevées aux produits hypothécaires traités, les qualifiant de AAA, ou aussi bons que les bons du Trésor américain. Et les financiers les considéraient comme fiables, pointant vers des données et des tendances remontant à des décennies. Les Américains ont presque toujours effectué leurs versements hypothécaires. Le seul problème de se fier à ces données et tendances était que les lois et réglementations américaines avaient récemment changé. L’environnement financier du début du XXIe siècle ressemblait plus aux États-Unis avant qu’après la Dépression : un pays au bord du crash. Les réglementations bancaires post-dépression ont été lentement ébranlées

Les réglementations bancaires post-dépression ont été lentement ébranlées

Pour éviter que la Grande Dépression ne se reproduise, le gouvernement américain a soumis les banques à une réglementation stricte. Franklin Roosevelt avait fait campagne sur cette question dans le cadre de son New Deal en 1932, déclarant aux électeurs que son administration réglementerait étroitement le commerce des valeurs mobilières : « La banque d’investissement est une préoccupation légitime. La banque commerciale est une autre activité entièrement séparée et distincte. Leur consolidation et leur mélange sont contraires à l’ordre public. Je propose leur séparation. Lui et son parti ont tenu cette promesse. Premièrement, ils ont assuré les banques commerciales et les épargnants qu’ils servaient par l’intermédiaire de la Federal Deposit Insurance Corporation (FDIC). Puis, avec la loi bancaire de 1933 (alias la loi Glass-Steagall), ils ont séparé ces institutions nouvellement sécurisées des banques d’investissement qui se sont engagées dans des activités financières plus risquées. Pendant des décennies, une réglementation aussi restrictive a assuré, comme le disait l’adage, que les banquiers n’avaient qu’à suivre la règle 363 : payer 3 % aux déposants, facturer 6 % aux emprunteurs et se rendre au terrain de golf à 15 heures.

Lui et son parti ont tenu cette promesse. Premièrement, ils ont assuré les banques commerciales et les épargnants qu’ils servaient par l’intermédiaire de la Federal Deposit Insurance Corporation (FDIC). Puis, avec la loi bancaire de 1933 (alias la loi Glass-Steagall), ils ont séparé ces institutions nouvellement sécurisées des banques d’investissement qui se sont engagées dans des activités financières plus risquées. Pendant des décennies, une réglementation aussi restrictive a assuré, comme le disait l’adage, que les banquiers n’avaient qu’à suivre la règle 363 : payer 3 % aux déposants, facturer 6 % aux emprunteurs et se rendre au terrain de golf à 15 heures.

Cet état stable a persisté jusqu’à la fin des années 1970, lorsque les politiciens espérant secouer une économie stagnante ont poussé à la déréglementation. Pendant plusieurs décennies, les décideurs ont érodé les séparations Glass-Steagall. La plupart de ce qui restait a été abrogé en 1999 par une loi du Congrès, permettant aux grandes banques commerciales, au ras des dépôts des épargnants, de s’immiscer dans des secteurs de l’activité financière qui, depuis le New Deal, étaient l’apanage des petites banques plus spécialisées. Banques d’investissement.

Ces entreprises plus agiles, entassées par de plus grands frères à partir d’accords qu’elles auraient pu conclure autrefois, devaient désormais rechercher des moyens plus risqués et plus compliqués de gagner de l’argent. Le Congrès leur a donné un moyen de le faire en 2000, avec la Commodity Futures Modernization Act, déréglementant les dérivés de gré à gré – des titres qui étaient essentiellement des paris que deux parties pouvaient faire en privé sur le prix futur d’un actif. Comme, par exemple, les hypothèques groupées.

la scène était maintenant prête pour que les banques d’investissement récoltent d’immenses bénéfices à court terme en pariant sur la hausse continue des valeurs immobilières – et aussi pour que ces banques fassent faillite une fois que les milliards sur leurs bilans se sont avérés illusoires parce qu’en fin de compte, les emprunteurs américains débordés – qui avaient été vendus plus de dettes qu’ils ne pouvaient se permettre, garantis par des actifs éphémères – ont commencé à faire défaut. Dans une spirale de plus en plus rapide, les titres hypothécaires regroupés ont perdu leur cote de crédit AAA et les banques sont tombées tête baissée dans la faillite.

L’administration Bush, critiquée pour ses renflouements antérieurs, a lâché Lehman

Le président George W. Bush était un républicain conservateur qui, avec la plupart de ses élus, croyait aux vertus de la déréglementation. Mais avec une crise sur eux, Bush et ses lieutenants, en particulier le secrétaire au Trésor Paulson et le président de la Réserve fédérale Ben Bernanke, ont décidé de ne pas parier sur le fait de laisser les marchés sans entraves. Bien qu’ils ne soient pas tenus par la loi de renflouer Bear, Fannie ou Freddie, ils l’ont fait pour éviter le désastre – seulement pour être fustigés par d’autres partisans républicains de la déréglementation.  Le sénateur Jim Bunning du Kentucky a qualifié les renflouements de « calamité pour notre système de marché libre » et, essentiellement, de « socialisme » – bien que le type de socialisme qui a favorisé Wall Street plutôt que les travailleurs.

Le sénateur Jim Bunning du Kentucky a qualifié les renflouements de « calamité pour notre système de marché libre » et, essentiellement, de « socialisme » – bien que le type de socialisme qui a favorisé Wall Street plutôt que les travailleurs.

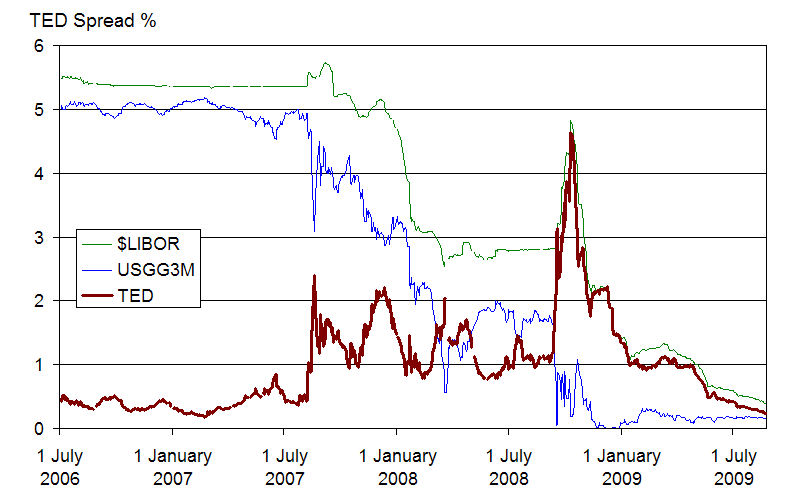

Plus tôt dans l’année, Paulson avait identifié Lehman comme un problème potentiel et s’était entretenu en privé avec son directeur général, Richard Fuld. Des mois passèrent alors que Fuld ne parvenait pas à trouver un acheteur pour son entreprise. Exaspéré par Fuld et piqué par les critiques de ses collègues républicains, Paulson a dit au personnel du Trésor de commenter – de manière anonyme mais publiquement – que le gouvernement ne sauverait pas Lehman. Le week-end du 13 au 14 septembre 2008, Lehman était clairement fini, avec peut-être des dizaines de milliards de dollars d’actifs surévalués dans ses bilans. Quiconque détenait encore des titres Lehman en supposant que le gouvernement les renflouerait avait eu tort. L’une de ces institutions était la Reserve Management Corporation, qui en septembre a réévalué ses titres Lehman à zéro et a ensuite dû annoncer qu’elle ne pouvait plus se permettre de racheter les actions de son fonds du marché monétaire à la valeur nominale. Les actions du fonds du marché monétaire de RMC valaient désormais moins d’un dollar pièce – dans le langage de la finance, RMC avait « cassé la balle », ce qu’aucun fonds du marché monétaire n’avait fait aux investisseurs individuels auparavant. Le marché monétaire, d’une taille d’environ 3 500 milliards de dollars, fournissait un financement vital à court terme aux entreprises américaines, mais il rejoignait désormais les banques, les prêteurs hypothécaires et les compagnies d’assurance parmi les géants infidèles du système financier qui s’étaient soudainement révélés spectaculairement indignes de confiance.

L’une de ces institutions était la Reserve Management Corporation, qui en septembre a réévalué ses titres Lehman à zéro et a ensuite dû annoncer qu’elle ne pouvait plus se permettre de racheter les actions de son fonds du marché monétaire à la valeur nominale. Les actions du fonds du marché monétaire de RMC valaient désormais moins d’un dollar pièce – dans le langage de la finance, RMC avait « cassé la balle », ce qu’aucun fonds du marché monétaire n’avait fait aux investisseurs individuels auparavant. Le marché monétaire, d’une taille d’environ 3 500 milliards de dollars, fournissait un financement vital à court terme aux entreprises américaines, mais il rejoignait désormais les banques, les prêteurs hypothécaires et les compagnies d’assurance parmi les géants infidèles du système financier qui s’étaient soudainement révélés spectaculairement indignes de confiance.

Une série de faillites et de fusions a suivi alors que des investisseurs capricieux, à la recherche d’une sphère de sécurité, ont retiré leur argent de véhicules supposés à rendement élevé. Leur abri préféré : le Trésor américain, dans les obligations et les billets duquel les financiers terrifiés du monde ont versé ce qu’il leur restait de liquidités. Après des décennies à essayer de pousser le gouvernement américain à quitter le secteur bancaire, il s’est avéré qu’en fin de compte, le gouvernement américain était la seule institution à laquelle les banquiers faisaient confiance. Privée de capitaux et de crédit, l’économie s’est effondrée et une longue récession a commencé.La crise financière de 2008 expliquée

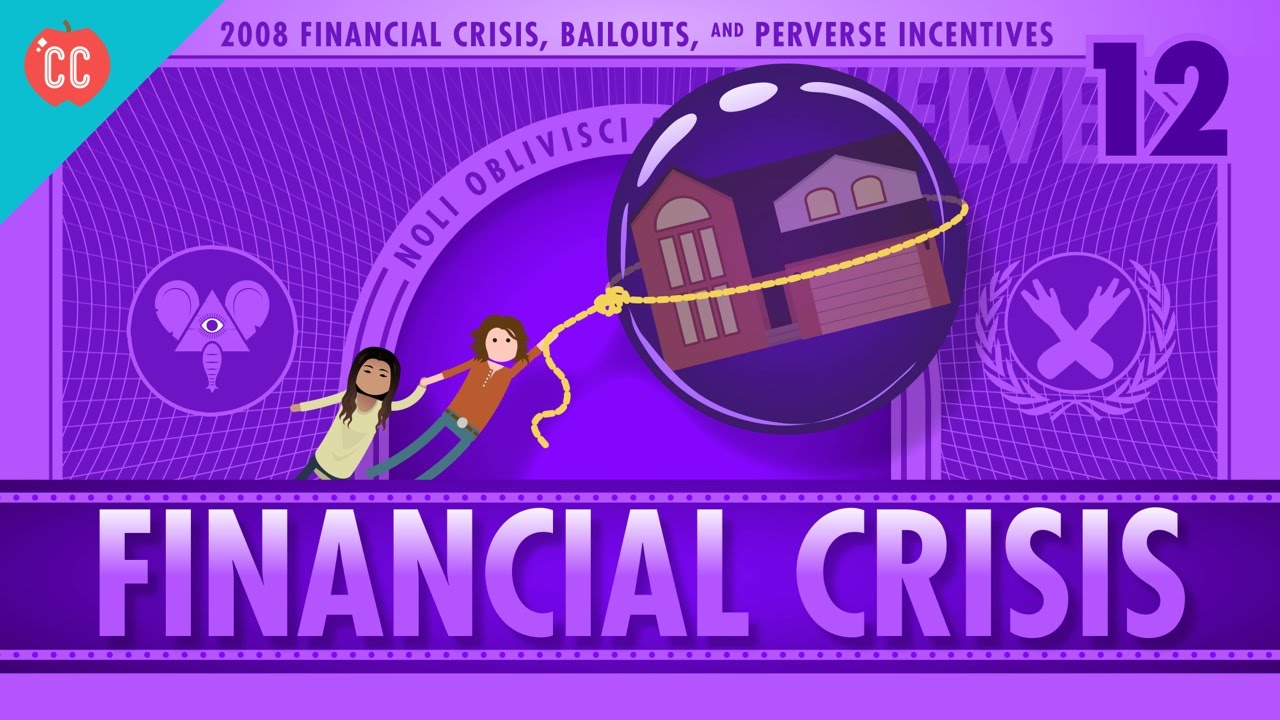

Le krach de 2008 a été la plus grande secousse subie par le système financier mondial en près d’un siècle – il a poussé le système bancaire mondial au bord de l’effondrement. Nous explorons les causes et les conséquences du crash, examinons ses parallèles historiques et nous demandons : comment l’histoire se souviendra-t-elle de la crise ?

Qu’est-ce que la crise financière de 2008 ?

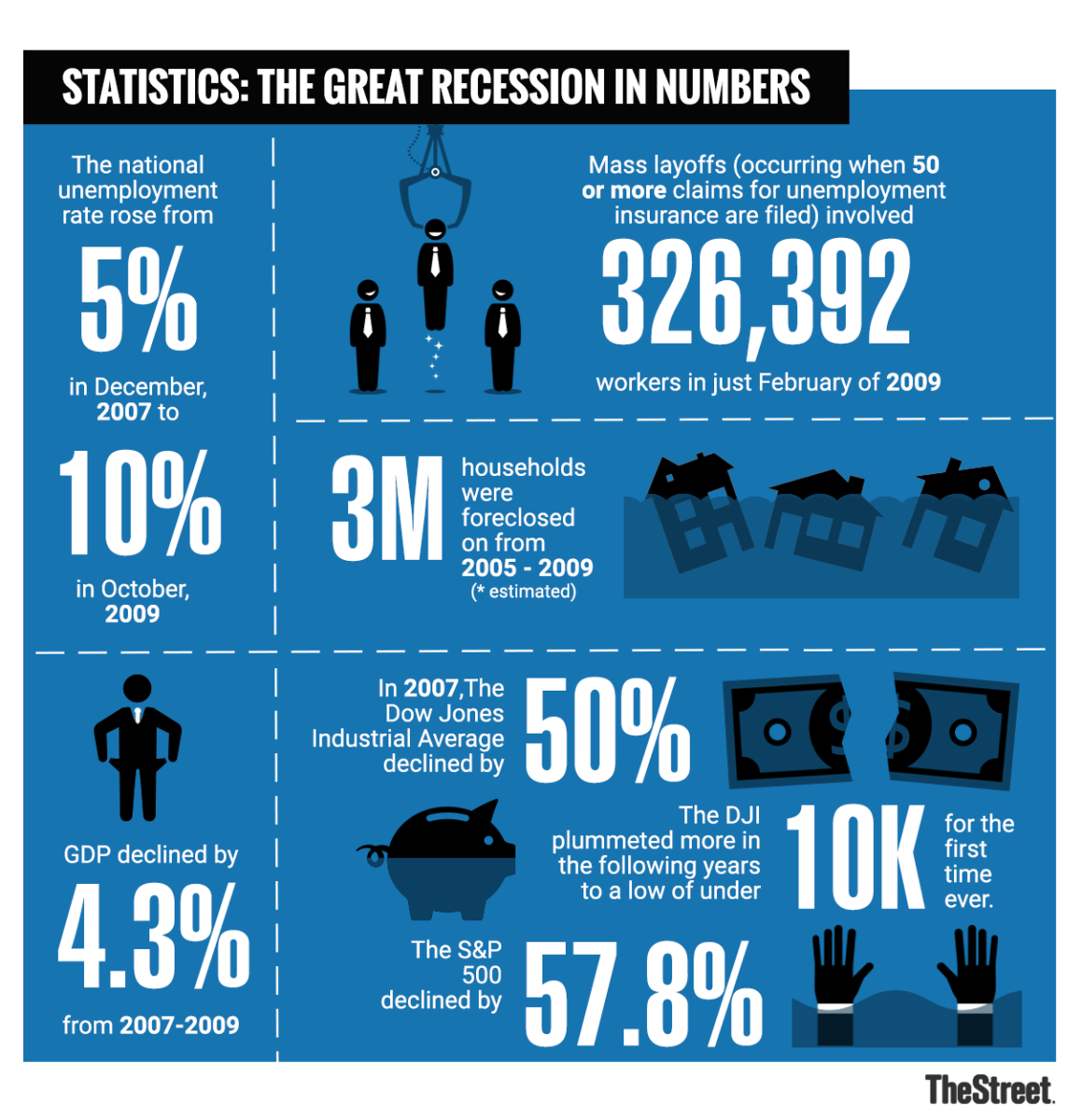

Le krach de 2008 a été la plus grande secousse subie par le système financier mondial en près d’un siècle – il a poussé le système bancaire mondial au bord de l’effondrement. En quelques semaines, en septembre 2008, Lehman Brothers, l’une des plus grandes institutions financières du monde, a fait faillite ; 90 milliards de livres sterling ont été effacés de la valeur des plus grandes entreprises britanniques en une seule journée ; et on parlait même de distributeurs automatiques de billets se vidant.

Quand a-t-il commencé ?

Le 15 septembre 2008, Lehman Brothers [une banque d’investissement de Wall Street] a déposé son bilan. Ceci est généralement considéré comme le jour où la crise économique a commencé pour de bon. Le président de l’époque, George W Bush, a annoncé qu’il n’y aurait pas de renflouement. « Lehmann, l’une des banques d’investissement les plus anciennes, les plus riches et les plus puissantes au monde, n’était pas trop grande pour faire faillite », déclare le Telegraph.

Qu’est-ce qui a causé le krach financier de 2008 ?  Le krach financier de 2008 avait de longues racines, mais ce n’est qu’en septembre 2008 que ses effets sont devenus apparents dans le monde. Le déclencheur immédiat a été une combinaison d’activités spéculatives sur les marchés financiers, se concentrant particulièrement sur les transactions immobilières – en particulier aux États-Unis et en Europe occidentale – et la disponibilité de crédit bon marché, explique Scott Newton, professeur émérite d’histoire britannique et internationale moderne à l’Université de Cardiff. « Il y avait des emprunts à grande échelle pour financer ce qui semblait être un pari à sens unique sur la hausse des prix de l’immobilier. Mais le boom a finalement été insoutenable car, à partir de 2005 environ, l’écart entre les revenus et la dette a commencé à se creuser. Cela a été causé par la hausse des prix de l’énergie sur les marchés mondiaux, entraînant une augmentation du taux d’inflation mondiale.

Le krach financier de 2008 avait de longues racines, mais ce n’est qu’en septembre 2008 que ses effets sont devenus apparents dans le monde. Le déclencheur immédiat a été une combinaison d’activités spéculatives sur les marchés financiers, se concentrant particulièrement sur les transactions immobilières – en particulier aux États-Unis et en Europe occidentale – et la disponibilité de crédit bon marché, explique Scott Newton, professeur émérite d’histoire britannique et internationale moderne à l’Université de Cardiff. « Il y avait des emprunts à grande échelle pour financer ce qui semblait être un pari à sens unique sur la hausse des prix de l’immobilier. Mais le boom a finalement été insoutenable car, à partir de 2005 environ, l’écart entre les revenus et la dette a commencé à se creuser. Cela a été causé par la hausse des prix de l’énergie sur les marchés mondiaux, entraînant une augmentation du taux d’inflation mondiale.

« Cette évolution a mis à rude épreuve les emprunteurs, dont beaucoup ont eu du mal à rembourser leurs hypothèques. Les prix de l’immobilier ont commencé à baisser, entraînant un effondrement de la valeur des actifs détenus par de nombreuses institutions financières. Les secteurs bancaires des États-Unis et du Royaume-Uni ont failli s’effondrer et ont dû être secourus par l’intervention de l’État.

« La libéralisation financière excessive de la fin du 20e siècle, accompagnée d’une réduction de la réglementation, était étayée par la confiance dans l’efficacité des marchés », explique Martin Daunton, professeur émérite d’histoire économique à l’Université de Cambridge.Où la crise a-t-elle commencé ?

« Le crash a d’abord frappé le système bancaire et financier des États-Unis, avec des retombées sur l’Europe », explique Daunton. « Ici, une autre crise – celle de la dette souveraine – est née de la mauvaise conception de la zone euro ; cela a permis à des pays comme la Grèce d’emprunter à des conditions similaires à celles de l’Allemagne dans la certitude que la zone euro renflouerait les débiteurs. « Lorsque la crise a éclaté, la Banque centrale européenne a refusé de rééchelonner ou de mutualiser la dette et a plutôt proposé un plan de sauvetage – à condition que les nations touchées poursuivent des politiques d’austérité ».

La crise financière de 2008 était-elle prévue ?

De nombreux économistes affirment avoir prédit ou anticipé la crise de 2008. En 2003, alors qu’elle était rédactrice en chef de The Real World Economic Outlook, l’auteure et économiste britannique Ann Pettifor avait prédit une crise anglo-américaine de déflation par la dette. Cela a été suivi par The Coming First World Debt Crisis (2006), qui est devenu un best-seller après la crise financière mondiale. Mais, explique Newton, « le crash a pris de court les économistes et les commentateurs parce que la plupart d’entre eux ont été amenés à considérer l’ordre du marché libre comme le seul modèle économique viable disponible. Cette conviction a été renforcée par la dissolution de l’URSS et le virage de la Chine vers le capitalisme, ainsi que des innovations financières qui ont fait croire à tort que le système était infaillible.

La crise financière de 2008 était-elle inhabituelle en ce qu’elle était si soudaine et si inattendue ?« Il y avait une hypothèse complaisante selon laquelle les crises appartenaient au passé et qu’il y avait une » grande modération « – l’idée qu’au cours des 20 dernières années, la volatilité macroéconomique avait diminué », explique Daunton. « La variabilité de l’inflation et de la production avait diminué de moitié par rapport au niveau des années 1980, de sorte que l’incertitude économique des ménages et des entreprises était réduite et que l’emploi était plus stable.

« En 2004, Ben Bernanke, un gouverneur de la Réserve fédérale qui a été président de 2006 à 2014, était convaincu qu’un certain nombre de changements structurels avaient accru la capacité des économies à absorber les chocs, et aussi que la politique macroéconomique – surtout la politique monétaire – était beaucoup mieux dans le contrôle de l’inflation.

« En se félicitant de la gestion réussie de la politique monétaire par la Fed, Bernanke ne tenait pas compte de l’instabilité causée par le secteur financier (et la plupart de ses collègues économistes non plus). Cependant, les risques étaient évidents pour ceux qui considéraient qu’une économie est intrinsèquement sujette aux chocs.

Newton ajoute que la crise de 2008 « a été plus soudaine que les deux précédents krachs de l’ère post-1979 : le krach immobilier de la fin des années 1980 et les crises monétaires de la fin des années 1990. C’est en grande partie à cause du rôle central joué par les banques des grands États capitalistes. Ceux-ci se prêtent d’importants volumes d’argent entre eux ainsi qu’aux gouvernements, aux entreprises et aux consommateurs.

« Compte tenu de l’avènement du trading 24 heures sur 24 et informatisé et de la déréglementation en cours du secteur financier, il était inévitable qu’une crise financière majeure dans des centres capitalistes aussi vastes que les États-Unis et le Royaume-Uni se transmette rapidement à travers les marchés mondiaux et les systèmes bancaires. Il était également inévitable que cela provoque un tarissement soudain des flux monétaires.

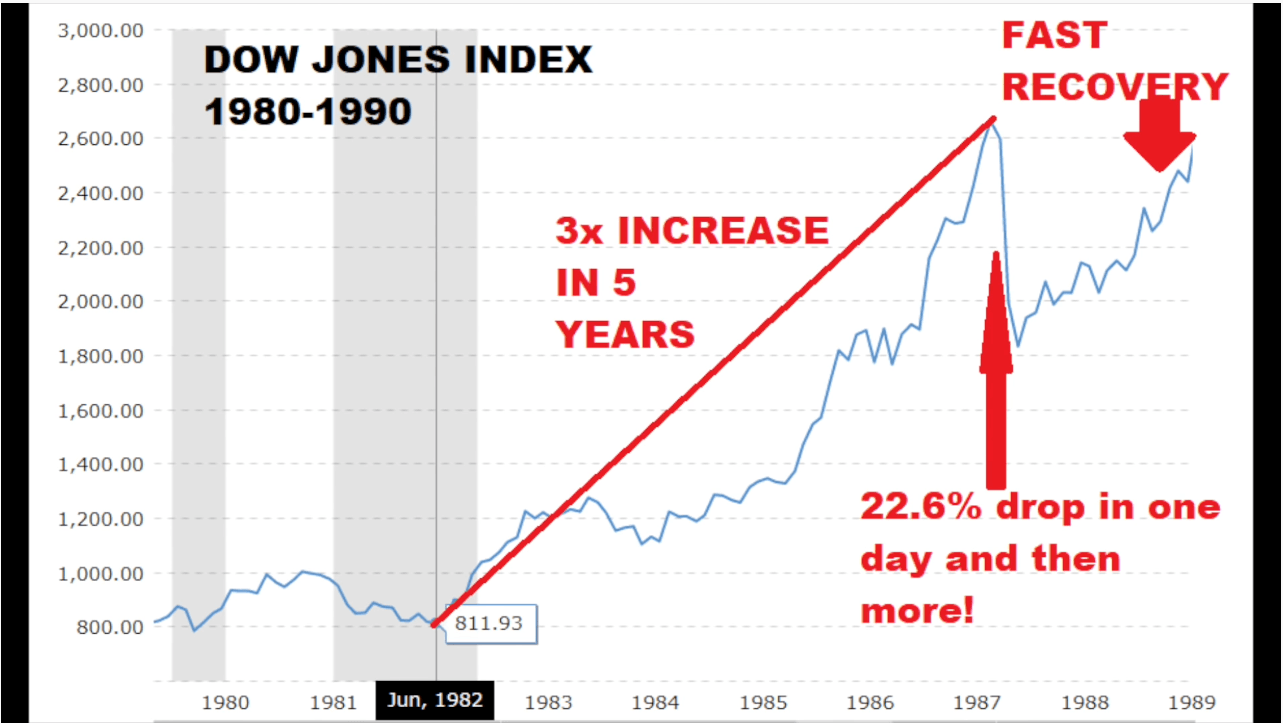

Dans quelle mesure les événements de 2008 ont-ils reflété les crises économiques précédentes, telles que le crash de Wall Street en 1929 ?

Il y a quelques parallèles avec 1929, dit Newton, « le plus frappant étant la spéculation téméraire, la dépendance au crédit et la répartition grossièrement inégale des revenus. « Cependant, le crash de Wall Street s’est déplacé à travers le monde plus progressivement que son homologue de 2007-2008. Il y a eu des crises monétaires et bancaires en Europe, en Australie et en Amérique latine, mais celles-ci n’ont éclaté qu’en 1930-1931 ou même plus tard. Les États-Unis ont connu des faillites bancaires en 1930-1931, mais la crise bancaire majeure ne s’est produite qu’à la fin de 1932 en 1933. »

Le Dr Linda Yueh, économiste à l’Université d’Oxford et à la London Business School, ajoute : « Chaque crise est différente, mais celle-ci partage certaines similitudes avec le Grand Crash de 1929. Les deux illustrent les dangers d’avoir trop de dettes sur les marchés des actifs (les actions en 1929 ; logement en 2008). Soulignant les distinctions entre les deux crises, Daunton déclare : « Les crises suivent un schéma similaire – l’excès de confiance a succédé à l’effondrement – mais celles de 1929 et 2008 ont été caractérisées par des lignes de faille et des tensions différentes. L’État était beaucoup plus petit dans les années 1930 (ce qui limitait sa capacité d’intervention) et les flux de capitaux internationaux étaient relativement faibles. « Il y avait aussi des différences dans la politique monétaire. En abandonnant l’étalon-or en 1931 et 1933, la Grande-Bretagne et l’Amérique ont retrouvé leur autonomie en matière de politique monétaire. Cependant, les Allemands et les Français sont restés sur l’or, ce qui a entravé leur reprise.

« Le règlement de l’après-Première Guerre mondiale a entravé la coopération internationale en 1929 : la Grande-Bretagne n’aimait pas sa dette envers les États-Unis, et l’Allemagne n’aimait pas avoir à payer des réparations de guerre. Pendant ce temps, les producteurs primaires ont été durement touchés par la chute des prix des denrées alimentaires et des matières premières, et par le virage de l’Europe vers l’autosuffisance.

Comment les politiciens et les décideurs politiques ont-ils tenté de « résoudre » la crise financière de 2008 ?

Au départ, les décideurs politiques ont réagi avec assez de succès, dit Newton. « Suivant les idées de [l’influent économiste de l’entre-deux-guerres] John Maynard Keynes, les gouvernements n’ont pas utilisé les réductions des dépenses publiques comme moyen de réduire la dette. Au lieu de cela, il y a eu de modestes relances nationales, conçues pour soutenir l’activité économique et l’emploi, et reconstituer les bilans des banques et des entreprises via la croissance. « Ces paquets ont été complétés par une expansion majeure des ressources du FMI, pour aider les pays en grave déficit et compenser les pressions exercées sur eux pour réduire les dépenses, ce qui pourrait déclencher une spirale descendante du commerce. Ensemble, ces mesures ont empêché le début d’un effondrement mondial majeur de la production et de l’emploi.

« En 2010, en dehors des États-Unis, ces mesures avaient généralement été suspendues au profit de « l’austérité », c’est-à-dire de graves économies dans les dépenses publiques. L’austérité a entraîné des ralentissements nationaux et internationaux, notamment au Royaume-Uni et dans la zone euro. Cela n’a cependant pas provoqué de crise, en grande partie grâce aux dépenses massives de la Chine, qui, par exemple, a consommé 45 % de ciment de plus entre 2011 et 2013 que les États-Unis n’en avaient utilisé pendant tout le XXe siècle. Daunton ajoute : « L’assouplissement quantitatif a permis d’empêcher la crise de devenir aussi intense que lors de la Grande Dépression. Les institutions internationales de l’Organisation mondiale du commerce ont également joué leur rôle en empêchant une guerre commerciale. Mais les historiens pourraient regarder en arrière et souligner les griefs suscités par la décision de renflouer le secteur financier et l’impact de l’austérité sur la qualité de vie des citoyens.

Quelles ont été les conséquences de la crise financière de 2008 ?

À court terme, un énorme renflouement – les gouvernements injectant des milliards dans les banques en difficulté – a évité un effondrement complet du système financier. À long terme, l’impact du krach a été énorme : baisse des salaires, austérité et profonde instabilité politique. Dix ans plus tard, nous vivons toujours avec les conséquences. https://www.historyextra.com/period/modern/financial-crisis-crash-explained-facts-causes/

https://www.historyextra.com/period/modern/financial-crisis-crash-explained-facts-causes/

https://www.investopedia.com/articles/economics/09/subprime-market-2008.asp

https://www.thebalancemoney.com/stock-market-crash-of-2008-3305535