La date du 15 septembre 2008, jour de l’annonce officielle de la faillite de la banque d’affaires américaine Lehman Brothers, pourrait bien être retenue comme celle du commencement de la crise économique mondiale la plus grave depuis la Grande Dépression. Un événement dont le monde se souvient.

La date du 15 septembre 2008, jour de l’annonce officielle de la faillite de la banque d’affaires américaine Lehman Brothers, pourrait bien être retenue comme celle du commencement de la crise économique mondiale la plus grave depuis la Grande Dépression. Un événement dont le monde se souvient.

Lehman Brothers déclare faillite Le 15 septembre 2008, la vénérable société de courtage de Wall Street, Lehman Brothers, demande la protection du chapitre 11 contre la faillite, devenant ainsi la plus grande victime de la crise des prêts hypothécaires à risque qui dévasterait les marchés financiers et contribuerait au plus grand ralentissement économique depuis la Grande Dépression.

Le 15 septembre 2008, la vénérable société de courtage de Wall Street, Lehman Brothers, demande la protection du chapitre 11 contre la faillite, devenant ainsi la plus grande victime de la crise des prêts hypothécaires à risque qui dévasterait les marchés financiers et contribuerait au plus grand ralentissement économique depuis la Grande Dépression.Histoire de Lehman Brothers

Au moment de son effondrement, Lehman Brothers était la quatrième banque d’investissement du pays, avec quelque 25 000 employés dans le monde, mais elle a commencé comme un humble magasin de produits secs fondé par l’immigrant allemand Henry Lehman en 1844 à Montgomery, en Alabama. Après que les frères Emanuel et Mayer d’Henry l’aient rejoint en 1850, l’entreprise est devenue connue sous le nom de Lehman Brothers.

Au moment de son effondrement, Lehman Brothers était la quatrième banque d’investissement du pays, avec quelque 25 000 employés dans le monde, mais elle a commencé comme un humble magasin de produits secs fondé par l’immigrant allemand Henry Lehman en 1844 à Montgomery, en Alabama. Après que les frères Emanuel et Mayer d’Henry l’aient rejoint en 1850, l’entreprise est devenue connue sous le nom de Lehman Brothers. En 1994, American Express – qui avait acquis l’entreprise une décennie plus tôt – a séparé Lehman Brothers dans le cadre d’une offre publique initiale (IPO). Sous la direction du PDG Richard Fuld, la société d’investissement a commencé à élargir son offre à la suite de l’abrogation en 1999 de la loi Glass-Steagall, qui interdisait les affiliations entre les banques commerciales et les banques d’investissement et leurs activités. Dans ce secteur financier nouvellement déréglementé, Lehman Brothers a accru son implication dans le trading pour compte propre (ou le trading avec l’argent de l’entreprise pour faire un profit pour elle-même), la titrisation, les dérivés, la gestion d’actifs et l’immobilier.

En 1994, American Express – qui avait acquis l’entreprise une décennie plus tôt – a séparé Lehman Brothers dans le cadre d’une offre publique initiale (IPO). Sous la direction du PDG Richard Fuld, la société d’investissement a commencé à élargir son offre à la suite de l’abrogation en 1999 de la loi Glass-Steagall, qui interdisait les affiliations entre les banques commerciales et les banques d’investissement et leurs activités. Dans ce secteur financier nouvellement déréglementé, Lehman Brothers a accru son implication dans le trading pour compte propre (ou le trading avec l’argent de l’entreprise pour faire un profit pour elle-même), la titrisation, les dérivés, la gestion d’actifs et l’immobilier. Hypothèques à risque

Hypothèques à risque

Le boom immobilier du début au milieu des années 2000 a vu Lehman et d’autres entreprises de Wall Street s’impliquer fortement dans les obligations de garantie de la dette (CDO) et les titres adossés à des créances hypothécaires (MBS). Lehman s’est également développé dans le montage de prêts, acquérant cinq prêteurs hypothécaires entre 2003 et 2004, dont certains spécialisés dans les prêts hypothécaires à risque, qui ont été accordés à des emprunteurs avec un crédit plus faible qui n’auraient normalement pas pu obtenir de prêt hypothécaire. Alors que les prix des logements ont commencé à chuter rapidement à la mi-2006, de nombreux emprunteurs subprime ont commencé à faire défaut sur leurs paiements, révélant la nature risquée de ces dettes.

Signes de problèmes  En raison de l’affaiblissement du marché immobilier, alors que les investisseurs et les agences de notation exprimaient de sérieux doutes sur ces types d’actifs, en raison de leur manque de liquidité sur le marché, ils ont commencé à perdre confiance en Lehman et ses pairs de la banque d’investissement.

En raison de l’affaiblissement du marché immobilier, alors que les investisseurs et les agences de notation exprimaient de sérieux doutes sur ces types d’actifs, en raison de leur manque de liquidité sur le marché, ils ont commencé à perdre confiance en Lehman et ses pairs de la banque d’investissement./what-is-the-greece-debt-crisis-3305525_color-b9e14a23152147fb85ff77f92c48a21f.jpg) Bear Stearns, l’un des concurrents les plus proches de Lehman, a été le premier à faire faillite, évitant de justesse la faillite avec une vente à JP Morgan Chase (soutenue par le gouvernement fédéral) le 16 mars 2008. Au lendemain de l’effondrement soudain de Bear, des rumeurs ont circulé selon lesquelles Lehman Brothers serait le prochain à tomber. Comme Bear et d’autres banques d’investissement, la dépendance de Lehman à l’égard d’accords de financement à court terme connus sous le nom d’accords de rachat, ou «repos», pour lever les milliards de dollars dont elle avait besoin pour gérer ses opérations commerciales chaque jour, la rendait particulièrement vulnérable à toute crise des investisseurs et du marché confiance.

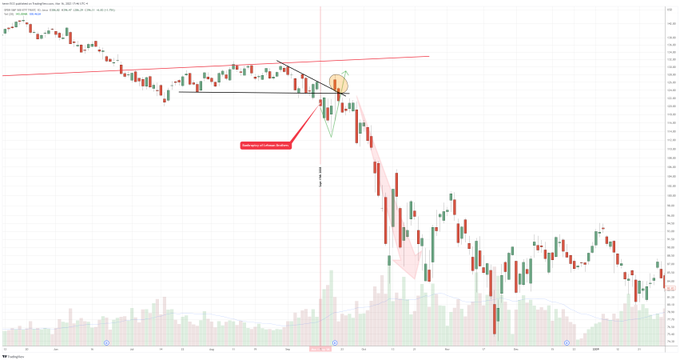

Bear Stearns, l’un des concurrents les plus proches de Lehman, a été le premier à faire faillite, évitant de justesse la faillite avec une vente à JP Morgan Chase (soutenue par le gouvernement fédéral) le 16 mars 2008. Au lendemain de l’effondrement soudain de Bear, des rumeurs ont circulé selon lesquelles Lehman Brothers serait le prochain à tomber. Comme Bear et d’autres banques d’investissement, la dépendance de Lehman à l’égard d’accords de financement à court terme connus sous le nom d’accords de rachat, ou «repos», pour lever les milliards de dollars dont elle avait besoin pour gérer ses opérations commerciales chaque jour, la rendait particulièrement vulnérable à toute crise des investisseurs et du marché confiance.  Lehman a cherché à rassurer ses investisseurs en levant 6 milliards de dollars de fonds propres en juin 2008, malgré la déclaration de sa première perte depuis son introduction en bourse en 1994. Puis, le 10 septembre, la firme a annoncé qu’elle prévoyait 5,6 milliards de dollars de dépréciations (réductions de la valeur estimée ou nominale d’un actif) pour ses actifs «toxiques» et une perte de 3,93 milliards de dollars pour le troisième trimestre. En outre, Lehman a déclaré qu’il prévoyait de céder 50 milliards de dollars d’actifs toxiques à une société publique distincte.

Lehman a cherché à rassurer ses investisseurs en levant 6 milliards de dollars de fonds propres en juin 2008, malgré la déclaration de sa première perte depuis son introduction en bourse en 1994. Puis, le 10 septembre, la firme a annoncé qu’elle prévoyait 5,6 milliards de dollars de dépréciations (réductions de la valeur estimée ou nominale d’un actif) pour ses actifs «toxiques» et une perte de 3,93 milliards de dollars pour le troisième trimestre. En outre, Lehman a déclaré qu’il prévoyait de céder 50 milliards de dollars d’actifs toxiques à une société publique distincte. La plus grande faillite de l’histoire des États-Unis

La plus grande faillite de l’histoire des États-Unis

En réponse à cette annonce, la principale agence de notation Moody’s a menacé de dégrader les notes de la dette de Lehman, et le 12 septembre, le président de la Réserve fédérale Timothy Geithner, le secrétaire au Trésor Henry Paulson et d’autres se sont rencontrés à la Fed à New York pour discuter du sort de l’entreprise. Malgré les inquiétudes suscitées par les conséquences d’une faillite de Lehman Brothers, le gouvernement fédéral et les représentants de l’administration du président George W. Bush ont finalement refusé de renflouer une autre banque d’investissement. Les espoirs d’une vente à une autre banque ont également été déçus : un acheteur potentiel, Bank of America, a décidé d’acheter Merrill Lynch à la place, tandis que les régulateurs britanniques ont bloqué un accord de dernière minute pour vendre Lehman à Barclays de Londres. À court d’options, Lehman Brothers a déclaré faillite tôt le matin du 15 septembre. L’entreprise a déclaré 639 milliards de dollars d’actifs et 613 milliards de dollars de dettes, ce qui en fait le plus grand dépôt de bilan de l’histoire des États-Unis. Ce jour-là, le Dow Jones Industrial Average a plongé de plus de 500 points, sa plus forte baisse depuis sa réouverture après les attentats terroristes du 11 septembre. L’effondrement de Lehman a plongé les marchés financiers dans la tourmente pendant des semaines, ce qui a amené de nombreuses personnes à remettre en question la décision du gouvernement fédéral de laisser la banque faire faillite.

Les espoirs d’une vente à une autre banque ont également été déçus : un acheteur potentiel, Bank of America, a décidé d’acheter Merrill Lynch à la place, tandis que les régulateurs britanniques ont bloqué un accord de dernière minute pour vendre Lehman à Barclays de Londres. À court d’options, Lehman Brothers a déclaré faillite tôt le matin du 15 septembre. L’entreprise a déclaré 639 milliards de dollars d’actifs et 613 milliards de dollars de dettes, ce qui en fait le plus grand dépôt de bilan de l’histoire des États-Unis. Ce jour-là, le Dow Jones Industrial Average a plongé de plus de 500 points, sa plus forte baisse depuis sa réouverture après les attentats terroristes du 11 septembre. L’effondrement de Lehman a plongé les marchés financiers dans la tourmente pendant des semaines, ce qui a amené de nombreuses personnes à remettre en question la décision du gouvernement fédéral de laisser la banque faire faillite. Après le dépôt de bilan de Lehman, Barclays a accepté d’acheter les activités nord-américaines de banque d’investissement et de marchés de capitaux de la société, sauvant quelque 10 000 emplois.

Après le dépôt de bilan de Lehman, Barclays a accepté d’acheter les activités nord-américaines de banque d’investissement et de marchés de capitaux de la société, sauvant quelque 10 000 emplois.

Comme James Peck, le juge qui a approuvé l’accord, l’a dit au tribunal : « Je dois approuver cette transaction car c’est la seule transaction disponible. Lehman Brothers est devenu une victime, en fait la seule véritable icône à tomber dans un tsunami qui s’est abattu sur les marchés du crédit. C’est l’audience de faillite la plus importante à laquelle j’ai jamais participé. Cela ne peut jamais être considéré comme un précédent pour les affaires futures. Il m’est difficile d’imaginer une situation d’urgence similaire.

Le crash de 2008 : qu’est-il arrivé à tout cet argent ?

Un regard sur ce qui a causé la pire crise économique depuis la Grande Dépression.

Les signes avant-coureurs d’une crise financière épique n’ont cessé de clignoter tout au long de 2008, pour ceux qui y prêtaient une attention particulière. Un indice ? Selon la base de données du journal ProQuest, l’expression « depuis la Grande Dépression » est apparue dans le New York Times presque deux fois plus souvent au cours des huit premiers mois de cette année – environ deux douzaines de fois – qu’au cours d’une année ordinaire entière.  Au fur et à mesure que l’été s’étendait jusqu’en septembre, ces références nerveuses ont commencé à s’accumuler sensiblement, tachetant les colonnes du grand format comme un premier avertissement saupoudré de cendres avant l’arrivée ruineuse d’un incendie de forêt. À la mi-septembre, une catastrophe a éclaté, dramatiquement et à la vue du grand public.

Au fur et à mesure que l’été s’étendait jusqu’en septembre, ces références nerveuses ont commencé à s’accumuler sensiblement, tachetant les colonnes du grand format comme un premier avertissement saupoudré de cendres avant l’arrivée ruineuse d’un incendie de forêt. À la mi-septembre, une catastrophe a éclaté, dramatiquement et à la vue du grand public.  Les nouvelles financières sont devenues les premières pages des nouvelles de l’heure, alors que des centaines d’employés de Lehman Brothers à l’air étourdi se déversaient sur les trottoirs de la Septième Avenue à Manhattan, agrippant le mobilier de bureau tout en s’efforçant d’expliquer aux journalistes grouillants la tournure choquante d’événements. Pourquoi leur vénérable banque d’investissement vieille de 158 ans, un rempart de Wall Street, a-t-elle fait faillite ? Et qu’est-ce que cela signifiait pour la majeure partie de la planète ?

Les nouvelles financières sont devenues les premières pages des nouvelles de l’heure, alors que des centaines d’employés de Lehman Brothers à l’air étourdi se déversaient sur les trottoirs de la Septième Avenue à Manhattan, agrippant le mobilier de bureau tout en s’efforçant d’expliquer aux journalistes grouillants la tournure choquante d’événements. Pourquoi leur vénérable banque d’investissement vieille de 158 ans, un rempart de Wall Street, a-t-elle fait faillite ? Et qu’est-ce que cela signifiait pour la majeure partie de la planète ?

Les évaluations composées superficiellement qui émanaient des décideurs politiques de Washington n’apportaient aucune clarté. Le secrétaire au Trésor, Hank Paulson, avait, selon des journalistes, « conclu que le système financier pouvait survivre à l’effondrement de Lehman ». Autrement dit, le gouvernement américain a décidé de ne pas manigancer le salut de la firme, comme il l’avait fait pour le concurrent de Lehman Merrill Lynch, le géant de l’assurance American International Group (AIG) ou, au printemps 2008, la banque d’investissement Bear Stearns.

Lehman, pensaient-ils, n’était pas trop grand pour faire faillite.

Le président de l’époque, George W. Bush, n’avait aucune explication. Il ne pouvait qu’exhorter le courage. « À court terme, les ajustements sur les marchés financiers peuvent être douloureux, tant pour les personnes préoccupées par leurs investissements que pour les employés des entreprises concernées », a-t-il déclaré, tentant de calmer la panique potentielle sur Main Street. « À long terme, je suis convaincu que nos marchés de capitaux sont flexibles et résilients et qu’ils peuvent faire face à ces ajustements. » En privé, il semblait moins sûr de lui, disant aux conseillers : « Un jour, vous allez devoir me dire comment nous nous sommes retrouvés avec un système comme celui-ci. Nous ne faisons pas quelque chose de bien si nous sommes coincés avec ces choix misérables. » Et parce que ce système était devenu mondialement interdépendant, la crise financière américaine a précipité un effondrement économique mondial. Alors, qu’est-ce-qu’il s’est passé ?

Le rêve américain a été vendu à crédit trop facile.

La crise financière de 2008 trouve son origine dans le marché du logement, pendant des générations la pierre angulaire symbolique de la prospérité américaine. La politique fédérale a manifestement soutenu le rêve américain de l’accession à la propriété depuis au moins les années 1930, lorsque le gouvernement américain a commencé à soutenir le marché hypothécaire. Il est allé plus loin après la Seconde Guerre mondiale, offrant aux anciens combattants des prêts immobiliers bon marché par le biais du GI Bill. Les décideurs politiques ont estimé qu’ils pourraient éviter un retour aux conditions de crise d’avant-guerre tant que les terres non développées autour des villes pourraient se remplir de nouvelles maisons, et les nouvelles maisons avec de nouveaux appareils et les nouvelles allées avec de nouvelles voitures. Tous ces nouveaux achats signifiaient de nouveaux emplois et la sécurité pour les générations à venir.

Avance rapide d’un demi-siècle environ, jusqu’au moment où le marché hypothécaire explosait. Selon le rapport final de la Commission nationale sur les causes de la crise financière et économique des États-Unis, entre 2001 et 2007, la dette hypothécaire a augmenté presque autant que dans tout le reste de l’histoire du pays. À peu près au même moment, les prix des maisons ont doublé. Dans tout le pays, des armées de vendeurs d’hypothèques se sont bousculées pour amener les Américains à emprunter plus d’argent pour des maisons – ou même simplement des maisons potentielles. De nombreux vendeurs n’ont pas demandé aux emprunteurs une preuve de revenu, d’emploi ou d’actifs. Puis les vendeurs sont partis, laissant derrière eux un nouveau débiteur détenant de nouvelles clés et peut-être un léger soupçon que l’affaire était trop belle pour être vraie.

Les hypothèques ont été transformées en investissements toujours plus risqués

Les vendeurs pouvaient conclure ces transactions sans enquêter sur l’aptitude d’un emprunteur ou sur la valeur d’une propriété, car les prêteurs qu’ils représentaient n’avaient aucune intention de conserver les prêts. Les prêteurs revendraient ces prêts hypothécaires ; les banquiers les regrouperaient en titres et les revendraient à des investisseurs institutionnels avides de rendements que le marché immobilier américain avait générés de manière si constante depuis les années 1930.  Les propriétaires ultimes de prêts hypothécaires se trouvaient souvent à des milliers de kilomètres et ignoraient ce qu’ils avaient acheté. Ils savaient seulement que les agences de notation disaient que c’était aussi sûr que les maisons l’avaient toujours été, du moins depuis la Dépression. Le nouvel intérêt du XXIe siècle pour la transformation des hypothèques en titres est dû à plusieurs facteurs. Après que le système de la Réserve fédérale ait imposé des taux d’intérêt bas pour éviter une récession après les attentats terroristes du 11 septembre 2001, les investissements ordinaires ne rapportaient pas grand-chose. Les épargnants ont donc recherché des rendements supérieurs.

Les propriétaires ultimes de prêts hypothécaires se trouvaient souvent à des milliers de kilomètres et ignoraient ce qu’ils avaient acheté. Ils savaient seulement que les agences de notation disaient que c’était aussi sûr que les maisons l’avaient toujours été, du moins depuis la Dépression. Le nouvel intérêt du XXIe siècle pour la transformation des hypothèques en titres est dû à plusieurs facteurs. Après que le système de la Réserve fédérale ait imposé des taux d’intérêt bas pour éviter une récession après les attentats terroristes du 11 septembre 2001, les investissements ordinaires ne rapportaient pas grand-chose. Les épargnants ont donc recherché des rendements supérieurs.

Pour répondre à cette demande de rendements plus élevés, le secteur financier américain a développé des titres adossés à des versements hypothécaires. Les agences de notation, comme Moody’s ou Standard and Poor’s, ont donné des notes élevées aux produits hypothécaires traités, les qualifiant de AAA, ou aussi bons que les bons du Trésor américain. Et les financiers les considéraient comme fiables, pointant vers des données et des tendances remontant à des décennies. Les Américains ont presque toujours effectué leurs versements hypothécaires. Le seul problème de se fier à ces données et tendances était que les lois et réglementations américaines avaient récemment changé. L’environnement financier du début du XXIe siècle ressemblait plus aux États-Unis avant qu’après la Dépression : un pays au bord du crash.

Les réglementations bancaires post-dépression ont été lentement ébranlées

Pour éviter que la Grande Dépression ne se reproduise, le gouvernement américain a soumis les banques à une réglementation stricte. Franklin Roosevelt avait fait campagne sur cette question dans le cadre de son New Deal en 1932, déclarant aux électeurs que son administration réglementerait étroitement le commerce des valeurs mobilières : « La banque d’investissement est une préoccupation légitime. La banque commerciale est une autre activité entièrement séparée et distincte. Leur consolidation et leur mélange sont contraires. à l’ordre public. Je propose leur séparation.

Lui et son parti ont tenu cette promesse. Premièrement, ils ont assuré les banques commerciales et les épargnants qu’ils servaient par l’intermédiaire de la Federal Deposit Insurance Corporation (FDIC). Puis, avec la loi bancaire de 1933 (alias la loi Glass-Steagall), ils ont séparé ces institutions nouvellement sécurisées des banques d’investissement qui se sont engagées dans des activités financières plus risquées. Pendant des décennies, une réglementation aussi restrictive a assuré, comme le disait l’adage, que les banquiers n’avaient qu’à suivre la règle 363 : payer 3 % aux déposants, facturer 6 % aux emprunteurs et se rendre au terrain de golf à 15 heures. Cet état stable a persisté jusqu’à la fin des années 1970, lorsque les politiciens espérant secouer une économie stagnante ont poussé à la déréglementation. Pendant plusieurs décennies, les décideurs ont érodé les séparations Glass-Steagall. La plupart de ce qui restait a été abrogé en 1999 par une loi du Congrès, permettant aux grandes banques commerciales, au ras des dépôts des épargnants, de s’immiscer dans des secteurs de l’activité financière qui, depuis le New Deal, étaient du ressort des petites banques plus spécialisées. Banques d’investissement.

Les banques d’investissement ont sauté jusqu’au cou dans le risque

Ces entreprises plus agiles, entassées par de plus grands frères à partir d’accords qu’elles auraient pu conclure autrefois, devaient désormais rechercher des moyens plus risqués et plus compliqués de gagner de l’argent. Le Congrès leur a donné un moyen de le faire en 2000, avec la Commodity Futures Modernization Act, déréglementant les dérivés de gré à gré – des titres qui étaient essentiellement des paris que deux parties pouvaient faire en privé sur le prix futur d’un actif.

Comme, par exemple, les hypothèques groupées.

Le décor était désormais planté pour que les banques d’investissement récoltent d’immenses bénéfices à court terme en pariant sur la hausse continue des valeurs immobilières – et aussi pour que ces banques fassent faillite une fois que les milliards sur leurs bilans se sont révélés illusoires parce qu’en fin de compte, les emprunteurs américains débordés – qui avaient été vendus plus de dettes qu’ils ne pouvaient se permettre, garantis par des actifs éphémères – ont commencé à faire défaut. Dans une spirale de plus en plus rapide, les titres hypothécaires regroupés ont perdu leur cote de crédit AAA et les banques sont tombées tête baissée dans la faillite.

L’administration Bush, critiquée pour ses renflouements antérieurs, a lâché Lehman

En mars 2008, la banque d’investissement Bear Stearns a commencé à faire faillite, de sorte que le Trésor américain et le système de la Réserve fédérale ont négocié et financé en partie un accord pour son acquisition par JPMorgan Chase. En septembre, le Trésor a annoncé qu’il sauverait les souscripteurs hypothécaires supervisés par le gouvernement, presque universellement connus sous le nom de Fannie Mae et Freddie Mac.

George W. Bush était un républicain conservateur qui, avec la plupart de ses élus, croyait aux vertus de la déréglementation. Mais avec une crise sur eux, Bush et ses lieutenants, en particulier le secrétaire au Trésor Paulson et le président de la Réserve fédérale Ben Bernanke, ont décidé de ne pas parier sur le fait de laisser les marchés sans entraves. Bien qu’ils ne soient pas tenus par la loi de renflouer Bear, Fannie ou Freddie, ils l’ont fait pour éviter le désastre – seulement pour être fustigés par d’autres partisans républicains de la déréglementation. Le sénateur Jim Bunning du Kentucky a qualifié les renflouements de « calamité pour notre système de marché libre » et, essentiellement, de « socialisme » – bien que le type de socialisme qui a favorisé Wall Street plutôt que les travailleurs.

Plus tôt dans l’année, Paulson avait identifié Lehman comme un problème potentiel et s’était entretenu en privé avec son directeur général, Richard Fuld. Des mois passèrent alors que Fuld ne parvenait pas à trouver un acheteur pour son entreprise. Exaspéré par Fuld et piqué par les critiques de ses collègues républicains, Paulson a dit au personnel du Trésor de commenter – de manière anonyme mais publiquement – que le gouvernement ne sauverait pas Lehman. Le week-end du 13 au 14 septembre 2008, Lehman était clairement fini, avec peut-être des dizaines de milliards de dollars d’actifs surévalués dans ses bilans. Quiconque détenait encore des titres Lehman en supposant que le gouvernement les renflouerait avait eu tort.

L’une de ces institutions était la Reserve Management Corporation, qui en septembre a réévalué ses titres Lehman à zéro et a ensuite dû annoncer qu’elle ne pouvait plus se permettre de racheter les actions de son fonds du marché monétaire à la valeur nominale. Les actions du fonds du marché monétaire de RMC valaient désormais moins d’un dollar pièce – dans le langage de la finance, RMC avait « cassé la balle », ce qu’aucun fonds du marché monétaire n’avait fait aux investisseurs individuels auparavant. Le marché monétaire, d’une taille d’environ 3 500 milliards de dollars, fournissait un financement vital à court terme aux entreprises américaines, mais il rejoignait désormais les banques, les prêteurs hypothécaires et les compagnies d’assurance parmi les géants infidèles du système financier qui s’étaient soudainement révélés spectaculairement indignes de confiance.

Une série de faillites et de fusions a suivi alors que des investisseurs capricieux, à la recherche d’une sphère de sécurité, ont retiré leur argent de véhicules supposés à rendement élevé. Leur abri préféré : le Trésor américain, dans les obligations et les billets duquel les financiers terrifiés du monde ont versé ce qu’il leur restait de liquidités. Après des décennies à essayer de pousser le gouvernement américain à quitter le secteur bancaire, il s’est avéré qu’en fin de compte, le gouvernement américain était la seule institution à laquelle les banquiers faisaient confiance. Privée de capitaux et de crédit, l’économie s’est effondrée et une longue récession a commencé.

https://www.history.com/this-day-in-history/lehman-brothers-collapses